相続不動産は2人以上の相続人で「共有名義」にできます。

しかし、相続不動産を共有名義で持つことは、売却や管理、税金の負担で揉めやすく、後にトラブルになるケースが多いです。

本記事では、「共有名義を避け不動産を分割するための方法」を解説していきます。

相続不動産を共有名義にせず分割する方法は3つあります。

相続不動産の分割方法がわからない場合や、自分たちの相続ケースにはどの方法が合っているか悩んでいる場合は、不動産相続のプロである当法人へご相談ください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

【目次(タップで移動できます)】

・【重要】相続不動産の共有名義はトラブルのもと!

・代償分割

・換価分割

・現物分割

・共有名義

【重要】相続不動産の共有名義はトラブルのもと!

不動産の共有名義はトラブルのもとです。

理由は「1つの不動産を2人以上で利用、管理することになるから」です。

不動産を1人で所有していれば、管理や税金の納付などはすべて所有者ひとりが行い、賃貸やリフォームも自分の好きに決められます。

しかし、共有名義(=2人以上の共有状態)では、不動産についての必要な修繕や草取りを業者に頼むなど何かするときは共有者の同意が必要になります。

とくに売却は共有者全員の同意が必要なためハードルが高いです。

たとえば、ある不動産をABで共有していたものの、共有不動産の近所に住んでいるAにばかり管理の負担(草取りや建物の修繕管理など)がのしかかっており、Aはそれを不満に思っていたとしましょう。

Aとしては今すぐにでも不動産を売却したくても、共有名義の不動産であるためBの同意がなければ売却できません。

このような管理や固定資産税をめぐってトラブルが起きても、共有者の意見がまとまらずトラブルの解決が難しいのも共有名義のデメリットです。

共有名義にはさまざまなトラブルの種とデメリットがあることをあらかじめ知っておきましょう。

無料相談をいつでも受け付け中です

050-1753-3039

050-1753-3039

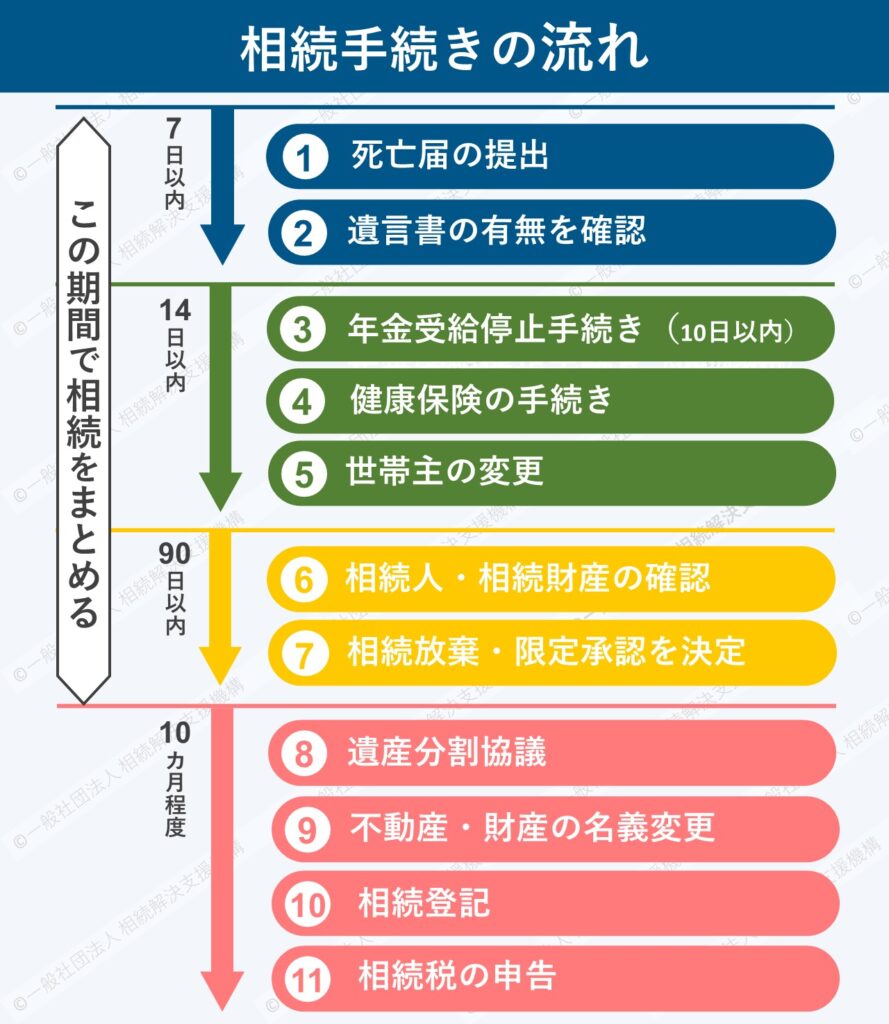

相続の方針決定の期限は90日以内が基本

相続時に共有名義にしない場合、遺産分割方法によっては相続不動産を売却する必要が出てくるケースもあるでしょう。

相続の手続きの中では、各項目で期限が決められています。

とくに相続不動産の取り扱いで問題になるのが90日という期限です。

これは相続放棄の期限で、マイナスの財産が多い等の理由で相続放棄をするには、原則この期限までに済ませる必要があります。

90日という期間は余裕があるように感じられるかもしれませんが、実際はまったく余裕はありません。

90日以内に葬儀などと並行して相続人の調査や遺産調査、相続の話し合いを進め、場合によっては相続放棄の手続きをとるハードスケジュールとなっています。

※タップで拡大できます

相続財産に不動産があるともっと大変!

相続不動産に不動産が含まれている場合は、不動産の分割方法を考えるタスクも発生します。

物理的な分割が困難な不動産をどうやって遺産分割協議をするのか、分割方法から決めないといけません。

これらの話をまとめて、場合によっては不動産を売却することになると、こなさなければいけないタスクの多さと困難さが想像できるかと思います。

「相続手続きがまったくわからない」、「相続財産に不動産があって遺産分割の方針決定に困っている」そんなときは当法人にご相談ください。

当法人は相続不動産の問題解決に特化した団体です。

相続不動産の分割や売却ならどうぞお任せください。

【ポイント】

弁護士や司法書士などは法律の専門家ですが、不動産の売却についてのノウハウはありません。

相続不動産の悩み解決には不動産業者の協力があるとスムーズです。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

不動産の遺産分割方法

不動産を共有名義にしないための遺産分割方法は3つあります。

代償分割

代償分割とは「相続人の1人が不動産を相続する代わりに、他相続人に金銭などを支払う遺産分割方法」です。

被相続人の唯一の財産である自宅に相続人のひとりが同居していたような場合、この相続人が自宅を相続するのは、自然な流れだと思います。

しかし、ほかの相続人は、この同居相続人が唯一の財産である不動産をひとりで相続するとなると不公平感が大きくなります。

そのようなときに使われるのがこの代償分割です。

同居人には相続人は不動産を相続し、不動産を相続する同居相続人が自分の財産の中からほかの総存人の相続分にあたる不動産の価値分を代償金(=現金など)を支払います。

▼代償分割がよく使われるシーン

・相続不動産に相続人の1人が住んでいるため売却してお金を分けることは難しい

・共有名義によるトラブルを避けたい

「理由があって不動産を残したいが、共有名義は避けたい」、「不動産を残しつつ遺産分割は平等に行いたい」このようなケースで有効な遺産分割方法です。

代償分割のメリット

▼代償分割のメリット

・相続不動産に住んでいる相続人の生活を守れる

・先祖から引き継いだ不動産を守れる

・公平感のある遺産分割ができる

・相続税の軽減効果を期待できる

代償分割は不動産売却せず遺産分割する方法なので、相続不動産に相続人の1人が住んでいる場合はその人の生活を守れるというメリットがあります。

たとえば、父親名義の実家に父と長男一家が同居していた場合、長男が他の相続人に現金などの代償を支払えば、長男一家は自分たちの生活と家を守れます。

代償分割には不動産を残しつつ、平等な遺産分割ができるというメリットもあります。

また、代償分割によって不動産を残すことにより「小規模宅地等の特例」が使える可能性があります。

小規模宅地等の特例の適用を受けられれば、相続不動産の評価を最大80%減額できます。

代償分割のデメリット

▼代償分割のデメリット

・代償金の準備が必要

・代償金の評価方法で揉める可能性がある

・手続き不備の際に贈与税や譲渡所得税が発生する可能性がある

相続人の状況によっては「お金がない」「代償にできる資産もない」などの理由から、代償分割をしたくてもできないケースがあります。

代償分割をしようにも、代償を払うだけの資金力がなければできません。

また、代償分割のときは不動産評価や代償金の額、代償の内容などで揉めやすいこともデメリットです。

代償金を払うためには、まずは不動産を評価しなくてはいけません。

不動産の評価方法はいろいろあるため、A評価では2,000万円、B評価では2,300万円になることも珍しくありません。

不動産評価が高くなった方が代償を受け取る相続人はその分だけ多く代償金を受け取れるため有利です。

【注意】

代償分割では手続きミスをすると贈与税や譲渡所得税が発生することがあります。

贈与や売買だとみなされてしまう可能性にご注意ください。

必ず、税理士や不動産鑑定士などの専門家のアドバイスを受けるようにしてください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

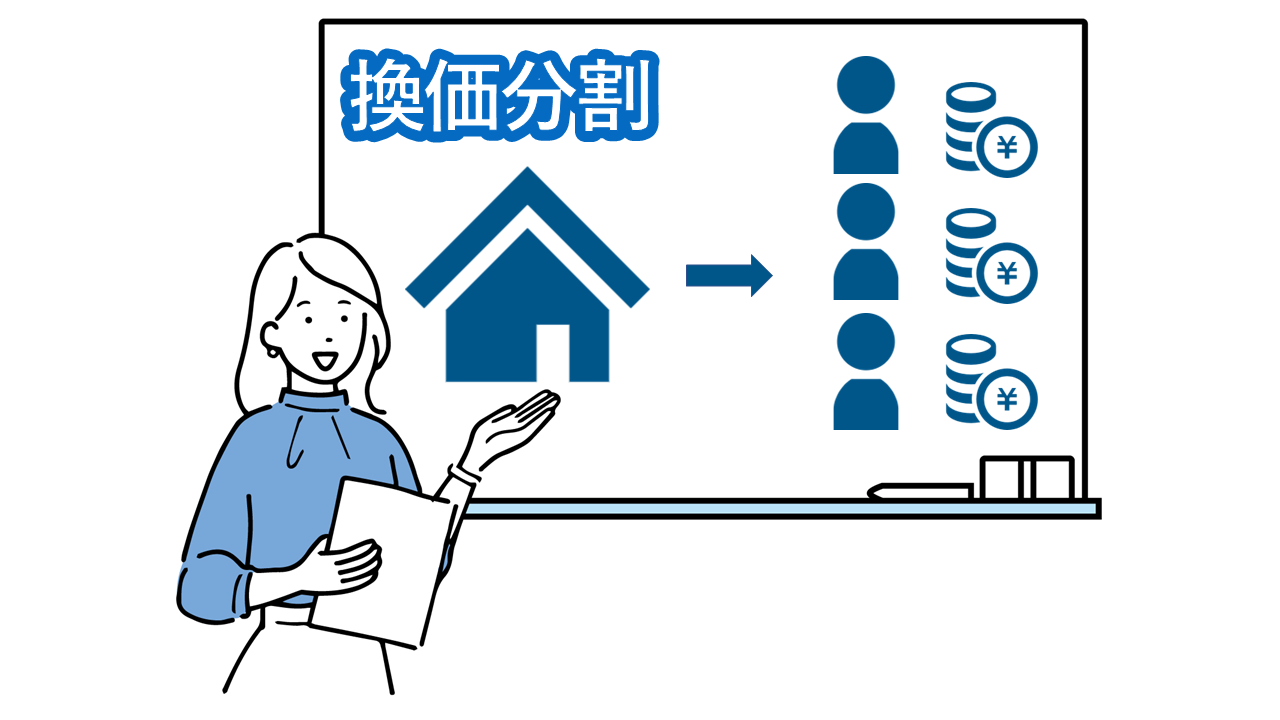

換価分割

換価分割とは「相続不動産を売却して売却金を分ける遺産分割方法」です。

たとえば、父親が亡くなり父親名義の実家が遺産で、相続人はABCの3兄弟だとしましょう。

ABCはそれぞれ故郷を出て別の地域で家庭を持っており、誰も不動産を相続したがっていませんでした。

そこで、不動産を売却し現金を3人で平等に分けることにしました(これが換価分割です)。

▼換価分割がよく使われるシーン

・今後の相続不動産の管理に困っている

・誰も不動産を相続したくない

・共有名義によるトラブルを避けたい

換価分割の場合は、相続時に不動産売却するため、相続後の不動産管理の問題はありません。

共有名義を回避したいケース以外にも、そもそも不動産を管理したくないケースや誰も名義人になりたくないケースなどで使われます。

換価分割のメリット

▼換価分割のメリット

・現金化することでスムーズに遺産分割できる

・代償金が必要がない

・相続税や所得税の節税が期待できる

換価分割では不動産を売却してしまうため、今後の不動産管理問題もあわせて解決できます。

不動産が現金に換わることで、相続人が複数人いても限りなく公平に遺産を分割できるのも大きな魅力です。

また、先程の代償分割とは異なり不動産を売却して現金を分けるため、ほかの相続人に配る代償金の用意は不要です。

代償分割は、不動産の大よその価値を評価して代償金を計算するという流れとなり、代償金の額や不動産評価で揉めがちです。

換価分割では、こういった「評価」ではなく「実際の売却額」を分けるため、より平等かつ納得感のある遺産分割を実現できるでしょう。

【ポイント】

ケースによっては、相続税や所得税が節税できることもあります。

換価分割をしたときの税金や節税効果については、売却前に税理士へ確認しておくといいでしょう。

換価分割のデメリット

▼換価分割のデメリット

・相続不動産を希望額で売却できない可能性がある

・相続不動産の売却に時間がかかる可能性がある

・譲渡所得税が課税される可能性がある

換価分割では、希望通りの価格で不動産を売却できるとは限りません。

早く不動産を現金化するために売却を急ぐ場合は、売却額を低くする必要があるなど、売却額について妥協しなければならない可能性があります。

換価分割をする場合は余裕を持って着手することが重要です。

また、換価分割では不動産売却を行うことから、売却の利益に対して税金がかかる可能性があります。

換価分割の際は税金面も含め相続不動産のプロや税理士などにサポートしてもらうと安心でしょう。

換価分割の注意点:確定申告はどうなる?

換価分割では不動産売却をして売却金を分割します。

そのため、通常の不動産売却と同様に、ケースによっては確定申告や納税が必要になります。

換価分割で確定申告が必要になるのは、おもに利益が発生したケースです。

確定申告の要否や納税額などについては相続不動産のプロや税理士などの専門家にあらかじめ相談しておきましょう。

なお、税金について考えず換価分割してしまうと、課税によって思わぬマイナスが出る可能性があり注意が必要です。

換価分割では不動産業者選びが重要

換価分割は不動産の売却が前提となるため、相続を進めるには基本的に不動産業者の利用が必要です。

換価分割ではこの不動産業者選びは非常に重要です!

不動産会社にも得意、不得意があり、どの不動産業者でもいいというわけではありません。

相続不動産の売却では、相続の実務や事情を理解している不動産会社が望まれます。

実際、相続不動産に慣れていない不動産会社に依頼した結果、相続税の支払いが必要なケースで、納付期限ぎりぎりまで売却が進まず、困って当法人へ相談に来られた方もいます。

当法人は不動産に強い相続団体として、相続不動産の売却を専門的に手掛けていますので安心してご相談ください。

【ポイント】

当法人は非営利の一般社団法人のため、利益を追求していません。

相談者様にとってより良い解決策を相続不動産のプロが提案し、徹底サポートいたします。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

現物分割(土地について)

現物分割とは「現物(土地など)をそのまま分ける遺産分割方法」です。

建物を2人以上の相続人で現物のまま分割することは極めて困難です(建物は物理的に2つに分けられないため)。

しかし、土地であれば「分筆」という方法を使うことで複数個に分けられます。

分筆とは登記簿上のひとつの土地を2以上の複数に分ける方法です。

1つの土地は1筆と数えられ、それを分けるので分筆と言います。

父親が亡くなり、兄と弟の2人がこの土地を兄弟で分けようという話になりました。

兄弟は父親の遺産である1筆の土地を2筆に分けて、それぞれ土地という現物のまま相続しました(これが現物分割です)。

▼現物分割がよく使われるシーン

・共有名義によるトラブルを避けたい

・相続人が現物(土地)を相続したいと考えている

・不動産売却したくないが共有名義は回避したい

複数の相続人が土地そのものを相続したい、土地を売却したくないと考えているなら、現物分割が有効な方法になります。

現物分割のメリット

▼現物分割のメリット

・現物が欲しい相続人が納得できる

・土地の分筆手続きは比較的簡単である

・土地の分筆手続きは比較的早くできる

複数の相続人が「土地が欲しい」と主張する場合、売却をともなう換価分割や、誰かひとりが土地を取得し代償を払う代償分割は難しくなります。

その点、現物分割であれば分筆して現物そのものを分割できますから、土地を望む相続人たちからの同意が得られやすいでしょう。

また、土地の分筆手続きは比較的簡単、かつ早くできるというメリットがあります。

境界線がわかり、登記を依頼する土地家屋調査士や法務局が混雑していないなら、最短10日ほどで登記手続きが完了します。

現物分割のデメリット

▼現物分割のデメリット

・土地の境界線が不明瞭な場合は時間がかかる

・土地によって向き不向きがある

・土地によっては分筆ができない

・公平に土地分割できるとは限らない

土地を現物分割するために分筆する場合は境界線が分かっているとスムーズですが、境界線が不明瞭だと時間がかかります。

測量は境界線の特定などに時間を要するため、月単位の時間がかかると考えた方がいいでしょう。

また、土地によっては分筆が向かないケースや、分筆ができないケースもあります。

あまりにも小さな土地(分割後に相続人が取得する土地が10坪未満)では現物分割できない可能性があるほか、条例などにより分筆が禁止されている土地もあります。

仮に分筆できたとしても、分筆後の土地の形(整った形の方が土地の価値は高くなる)によって、不公平感が生まれトラブルに発展する可能性に留意してください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

共有名義

共有名義とは「不動産の名義人が2人以上で、不動産を2人以上で不動産全体の所有権を持分の割合に応じて持ち合って所有している状態」を意味します。

たとえば、相続不動産の名義人がAだけだったとします。

この場合はAひとりの名義ですので、単有名義です。

相続不動産の名義がABの2人だと、名義人2人で共有している状態となり、この状態を共有名義といいます。

相続した家や土地といった不動産は、共有名義で遺産分割することも可能です。

しかし、共有名義は後述のデメリットが大きいため、実際の相続シーンはほとんど使われません。

例外的に、首都圏等の一等地にある不動産を相続人共同で管理するといった特殊なケースのみで使われます。

このようなケースは極めて稀であり、当法人では基本的に相続不動産の共有名義は推奨していません。

共有名義のメリット

共有名義のメリットは2つあります。

▼共有名義のメリット

・価値の高い一等地を相続したときに協力して管理できる

・控除の二重取りができる可能性がある

すでにお話ししたように、首都圏の一等地などの土地や家を相続した場合は共有名義でしばらく管理した方がいいケースがあります。

一等地の場合は売却より運用(=賃貸するなど)した方が有利なケースもありますし、売却するにしても業者を慎重に見極めなければ大損する可能性があります。

共有名義で管理しながら、プロやそれぞれの分野の専門家のアドバイスを受け、慎重に決めた方がいいでしょう。

【注意】

控除の二重取りはおもにマイホーム購入時に名義を夫と妻で分けると住宅ローン控除が双方から得られる可能性があるというもので、相続不動産ではあまり関係ありません。

共有名義のデメリット

共有名義はデメリットが多く、実際はそこまで多くは使われていません。

当法人でも特別な理由がない限りは、なるべく共有名義を避けた相続不動産の分割方法をご提案しています。

▼共有名義のデメリット

・管理や税金の負担をめぐって揉める

・さらに相続が発生すると相続関係者が増え、相続関係が複雑になり揉める

・権利関係が複雑化する

・自分ひとりで自由に不動産のことを決められない

・一度共有名義にすると全員の同意がないと売却できない

共有名義であるということは、不動産の管理や税金の負担なども共有者で共同して行うということです。

ABによる共有名義の不動産でAが死亡した場合、Aの持ち分は相続人に相続されます。

Aの持分が1/2で、相続人が4人いると持分は1/4ずつと細分化されるうえに、共有者が計5人になり、権利関係がより一層複雑になってしまいます。

共有名義の不動産は共有者すべてが同意しなければ売却できません。

一度不動産を共有名義にすると、このように時間の経過とともに共有者の意思を揃えることは難しくなります。

相続不動産のご相談はお任せください

当法人最大の特徴は、不動産を含む相続の解決を「窓口ひとつワンストップ」で行う部分です。

当法人には提携の弁護士、税理士がおりますので、相続不動産をどのようにわけるべきかについて適切なアドバイスができます。

「相続不動産の取り扱いに困っている」、「売却を検討しているがどうすればいいかわからない」等のお悩みはぜひ当法人にご相談ください。

担当の「相続コーディネーター」にご相談頂ければ、あとは相続コーディネーターが適した専門家と連携して問題解決にあたります。

▼当法人の強み

・不動産に強い相続コーディネーターが各専門家と連携しているので窓口ひとつで対応できる

・不動産相続に特化した専門家集団なので90日以内に不動産問題を解決できる

・緊急度の高い相続案件もスピーディーに対応可能できる

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続不動産の評価額とは?

不動産の分割の際は評価額が問題になるケースが少なくありません。

たとえば代償分割では不動産評価を調べ、評価に沿って分割するのが基本となり、相続不動産の分割と評価は切っても切れない関係にあります。

相続不動産の評価はどのように行うのか、土地と建物に分けて見てみましょう。

土地の評価額の計算方法

土地の評価は2つの方法のどちらかで行います。

▼土地の評価方法

・路線価方式:路線価×土地の面積

・倍率方式:固定資産税評価額×倍率

路線価が定められている土地は一般的に路線価方式を使います。

路線価とは「道路に面する土地1㎡あたりの評価額」のことで、金額は国税庁のホームページで確認できます。

倍率方式は一般的に路線価のない土地の評価に使われます。

倍率も国税庁のホームページで確認可能です。

土地の評価額算出時の注意点

あわせて注意したいのは、いびつな土地や奥行きの長短のある土地、賃借権といった権利が付着している土地などです。

土地はそれぞれ個性や事情を持っているため、個性や事情に合わせて評価額に修正をかける必要があります。

土地の評価額の計算は専門知識を要しますので、不明点は専門家にご相談ください。

建物の評価額の計算方法

建物は固定資産税評価額がそのまま評価額になります。

固定資産税評価額が1,000万円であれば評価額は1,000万円です。

相続不動産の評価額を減税できるケース

相続不動産の評価額は一部のケースで減税できる可能性があります。

- いびつな土地や奥行きの長短のある土地を評価するケース

- 土地を人に貸しているケース

- 小規模宅地等の特例など特例を利用するケース など

この他にも相続不動産の評価額を減額できるケースはいろいろあります。

土地の形がいびつな場合や利用に制限がある場合などは税理士などの専門家に相談した方がいいでしょう。

特例などを使うことによって評価額を減額できるケースもあるため、使える特例がないかもあわせて相談することをおすすめします。

評価額をめぐってトラブルになることも……

不動産を遺産分割協議で分ける際は、評価額をめぐってトラブルになることが少なくありません。

前述の通り、代償分割では不動産を取得する相続人は評価額が低い方がよく、代償を受け取る相続人は評価額が高い良いと双方が逆の主張をします。

遺産分割協議では、実勢価格(=実際の取引価格)の8割程度を使うのが一般的です。

ただ、必ず実勢価格を使うというルールはありません。

相続人同士の利害も加味しながら評価額を決めていくため、評価方法を決める段階で早くもトラブルが起こってしまいがちです。

遺産分割で話がこじれたら、最終的には裁判所に判断してもらうことになります。

裁判沙汰になったとしても、結局は実勢価格で判断するケースが多いため、裁判分の費用と時間がムダにかかり徒労感だけが残ってしまうでしょう。

遺産分割の話で揉めそうな場合は、裁判所に行く前にプロの第三者に入ってもらい冷静に話し合ってみることをおすすめします。

【ポイント】

当法人は不動産に強い相続コーディネーターが、弁護士や税理士などとも連携をとってお悩み解決にあたります。

相続不動産の評価額や分割方法まで、困っていることがあれば当法人へご相談ください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

まとめ:相続不動産の遺産分割法でお悩みの方はご相談ください

どの遺産分割方法が適しているかは相続ケースによって変わります。

相続事情やニーズにあわせて、メリット、デメリットなども踏まえながら遺産分割方法を考える必要があるでしょう。

当法人は不動産に特化した相談窓口です。

相続不動産の遺産分割法でお悩みの方は、まずは一度当法人へご相談ください。

当法人は非営利の一般社団法人なので相談料などの心配なく無料で相談できます。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

本記事の監修者

司法書士・宅地建物取引士・AFP

司法書士法人ハート・トラスト司法書士

岩永 加寿美

福岡大学法学部卒。株式会社サンリオ勤務中に司法書士試験を目指し、平成13年司法書士登録・個人事務所開設。令和2年M&Aにより司法書士法人ハート・トラスト福岡オフィス所長に就任。趣味は、食べ歩きと収支を合わせるためのマラソン、筋トレ。