ある程度の資産を保有する方にとって相続税の負担はかなり気になるはずです。

これまで築いてきた財産をできるだけ多く後世に残したいと考えるのは自然なことであり、多くの方が税理士と相談しながら相続税の節税対策にあたっています。

相続税対策では不動産を活用した対策がよく検討され、多くのケースで効果を挙げています。

本記事では、相続税対策の中でも特に不動産を活用した対策に絞って紹介します。

「不動産を活用することが効果的な理由」や「失敗事例」なども含めて解説していきますので、ぜひ参考にしてください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

【注目!】不動産相続の相続でお困りの方は当法人にご相談ください

不動産は現預金と比べると扱いにくい面があるものの、換金して相続税の支払い原資とすることができるなど頼りになる財産でもあります。

上手に扱うことで最大のメリットを発揮できますが、不動産に詳しくないとその良さを引き出せないこともあるかもしれません。

当法人は不動産が関係する相続問題解決に特化した組織で、相続に関する問題を幅広く解決しています。

相続問題に強い弁護士や税理士など関係する専門家と提携しておりますので、法律や税金などの問題にもワンストップで対応可能です。

一般的な不動産業者や個別の専門家に相談すると、それぞれの事務所で同じ説明を何度もしなければなりません。

当法人は相続コーディネーターが相談窓口となり、お話を伺ったうえで必要に応じ専門家の手配を致しますので、ご相談者様に面倒はありません。

不動産に関する相続問題は、何なりとご相談くださいませ。

相続税が払えないときも不動産があれば解決できるかも…

相続税が発生する場合、納税額が大きく相当な負担となることが多いです。

基本的に納税は現金納付ですが、相続財産は現預金だけではないので納税資金が不足してしまうケースをよく見ます。

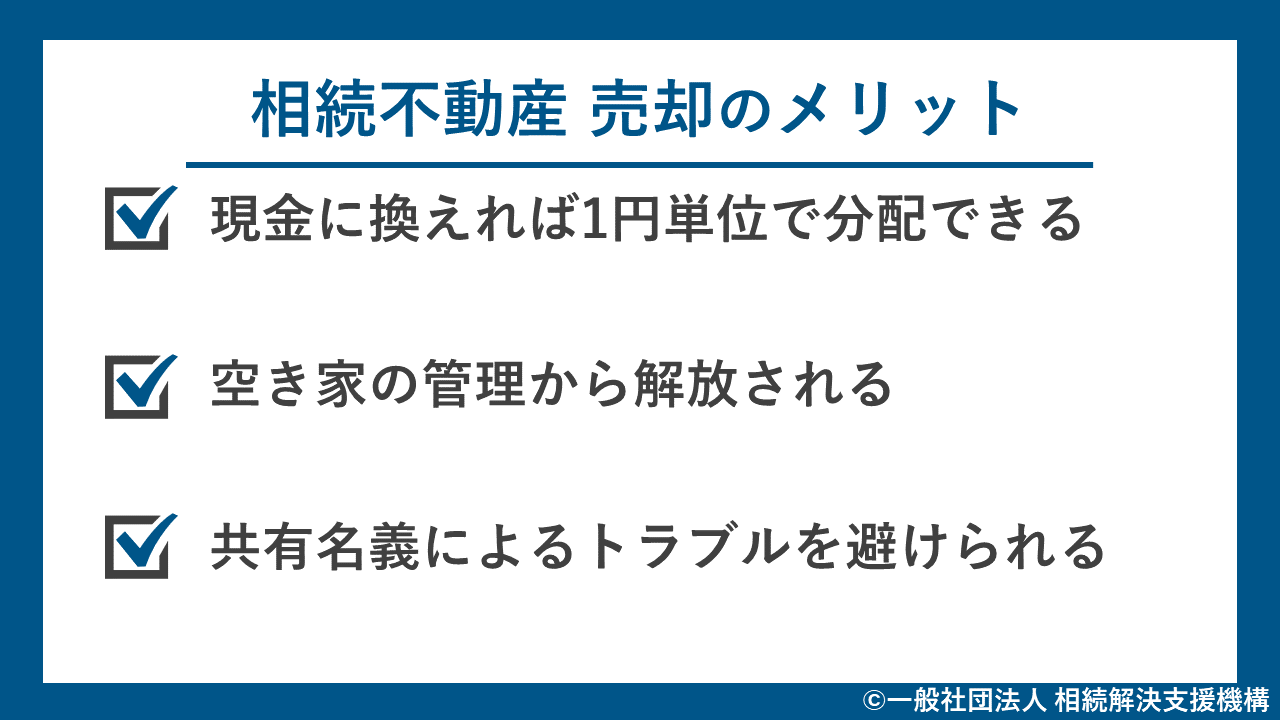

足りない現金を補う方法としてもっとも使い勝手がいいのが「不動産の売却」です。

不動産を売却して金銭に換えれば納税資金に充てられます。

不動産売却は不動産さえあれば誰でも検討でき、売却に難しい条件等もありません。

唯一の懸念点は、売却にある程度の時間が必要という点です。

相続税の申告・納付は相続発生から10ヶ月以内が期限になります。

これに間に合わせるためにも、不動産の売却を検討している方は早めに不動産会社にご相談ください。

当法人はこれまで数多くの相続問題を扱っており、相続不動産の迅速な売却が可能です。

延納・物納もできるけど…

納税資金が足りない場合、法律上のルールとしては「延納」や「物納」の仕組みがあります。

・延納:納税を分割払いにしたうえで納税期限を延ばしてもらう方法

・物納:金銭以外の一定の財産を国に納めることで納税する方法

ルール上としてこういった方法はあるものの、実際は使い勝手が悪く、あまり積極的に利用される方法ではありません。

利用しない不動産がある場合は、不動産の売却で納税資金を作る方がスムーズに問題を解決できます。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

不動産を活用した相続税対策

ここからは不動産を活用した相続税対策を解説していきます。

現金で不動産を購入

相続税対策としてよく検討されるのが「現金の不動産化」による税負担の軽減です。

これがなぜ相続税対策になるのかというと、不動産の方が現金よりも相続税評価額が安く済むからです。

基本的に、不動産は国が定めた「財産評価基本通達」というルールで評価しますが、この方法で評価すると不動産は市場価値よりも安く評価される傾向にあります。

これはあくまで相続税の計算上の話であって、本来の市場価値が下がるわけではありませんから、価値評価の差額分で得をするということになります。

▼現金と不動産の評価額の違い

・現金:10割(額面がそのまま評価額となる)

・土地:7割~8割程度

・建物:6割~7割程度

現金1億円をそのままもっていると1億円の評価ですが、不動産に換えると評価額が6~8割にまで下がり、相続税の負担もさがります。

【ポイント】

実際は土地であれば路線価や倍率方式、建物は固定資産税評価額を基準に算出するので、必ず上記の枠に収まるとは限りませんが、現預金よりは有利になるケースが多いです。

※詳しくは税理士にお聞きください

不動産を人に貸す

不動産を人に貸すとさらに相続税を下げられる可能性があります。

たとえば、自らの土地に賃貸用の物件を建てて運用すると、その土地は「貸家建付地」になり、相続税の評価時は以下のように取り扱われます。

- 貸家建付地の相続税評価額:「自用地評価額×(1-借地権割合×借家権割合×賃貸割合)」

自用地評価額というのは、通常の土地の相続税評価額として算出した価額を言います。

それにカッコ内で示した補正をかけて評価を下げることになります。

借地権割合は国税庁が公開している路線価図や評価倍率表で確認することができます。

借家権割合は一律0.3で、賃貸割合はどれくらいの部屋が賃貸されているかを示す割合で、満室であれば「1」が入ります。

自用地評価額が1億円で満室状態のアパートを想定し、借地権割合を0.7とした場合、1億円×(1-0.7×0.3×1)=7千9百万円の評価となります。

その他の方法

貸家建付地以外にも、土地自体を人に貸す場合は「貸宅地」の評価となり、同じように自由利用が妨げられる分相続税評価を下げることができます。

- 貸宅地の計算式:「自用地評価額×(1-借地権割合)」

建物に関しても同様で、アパートなどの貸家の場合は以下のように計算します。

- 貸家:「自用家屋評価額×(1-借家権割合×賃貸割合)」

自用家屋評価額は固定資産税評価額が入ります。

少し難しい話になりましたが、ここでは「人に貸した不動産は相続税評価が安くなる」と覚えて頂ければ結構です。

この性質を利用して、すでに所有している不動産や新たに購入した不動産で賃貸経営を考えることも相続税対策でよく検討されます。

代償分割の活用も可能

不動産を相続する人の調整が相続人の間でできるようであれば、相続税の負担を減らしつつ相続人同士の公平性を保つことができます。

たとえば、兄弟二人が相続人となるケースで、法定相続分通りに取り分を分配すると不動産は共有となります。

被相続人と同居していた兄は小規模宅地の特例を利用できるけれど、弟はすでに別の家に住んでおり同特例を受けられないとします。

このまま、兄弟が不動産を共有してしまうと、弟は特例を受けられず、全体としての相続税の額が大きくなってしまいます。

そこで、兄が不動産の全ての権利を相続して特例をフル活用し、その代わりに兄から弟に相応分の金銭を支払うことで、弟の納得を得てもらいます。

このように何らかの財産を特定の相続人が相続し、代わりに金銭等を支払って遺産分配の公平を図る方法を「代償分割」と言います。

【ポイント】

代償分割は公平感のある分割ができるだけでなく、相続税負担を下げられることもありますので、ぜひ税理士に相談してみてください。

養子を増やす

不動産を活用した方法ではありませんが、こちらの方法も紹介致します。

相続税には基礎控除があり、「3,000万円+(600万円×法定相続人の数)」までは相続税がかかりません。

法定相続人が増えることで基礎控除枠を増やすことができ、養子を迎えることでその効果を生むことができます。

被相続人に実子がいる場合は1人まで、実子がいない場合は2人までを上記の基礎控除の人数にカウントできます。

※孫を養子にする場合は、相続税の二割加算ルールに該当するため注意が必要です。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続税対策として必ずしも不動産を購入する必要はありません

ここまで相続税対策として不動産の有効性を見てきましたが、必ず不動産を購入しなければ不利になるというわけではありません。

相続税の分野には負担を軽減するための措置や特例が色々用意されているので、これらを活用するだけでかなりの税負担を軽減することができます。

たとえば、以下のような特例や控除措置があります。

小規模宅地の特例

先ほども出てきましたが、一定の宅地についてはその種類に応じて50%~80%の相続税評価を減額できます。

配偶者特例

配偶者については、法定相続分または1億6千万円のどちらか大きい額までは相続税がかかりません。

相続財産にかかる非課税措置

一定の生命保険金や退職手当金、弔慰金等は相続財産の計算から控除することができます。

税額控除

未成年者控除や障害者控除など、要件に当てはまる相続人が個別に税額控除を受けられます。

こうした控除措置や特例を利用することで税負担を軽減したり、ケースによっては税額を0円にすることもできます。

何か特別な節税対策をしなくても、既存の控除だけで相続税をゼロにできる可能性があることを知っておいてください!

どの方法が適切かは税理士に聞こう

不動産を用いた相続税対策が必要かどうか、それとも税制上で用意されている優遇策を活用するだけで十分かどうかは個別のケースでまったく異なります。

知人やネット上の話が必ずしも自分のケースでも有効とは限りません。

相続対策は、遺産の構成や相続人の数はもちろん、相続人同士の関係性など定量的ではない状況も見極める必要があります。

素人の思い込みで動かず、必ず相続税に詳しい税理士にアドバイスを受けましょう。

【ポイント】

税理士にも得意、不得意があります。

「相続税に強みあり」としている税理士に相談してください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

【実例】やってはいけない、ダメな相続税対策とは!?

ではここで実際にあった相続対策の失敗例をいくつか見ていきたいと思います。

相続対策は事前の詳細な調査が必須です。

素人による見解や調査では、誤った知識や甘い見通しで、将来何かしらのトラブルが生じてしまうリスクがあります。

無理に対策を講じたためかえって損をするというケースも実際にあるので、必ず専門家のアドバイスを受けて進めてください。

相続税を払う必要がないのに割高なアパートを購入してしまった

「現金の不動産化が相続税対策に有効だ」と聞き、よく調べもせずに不動産屋に相談に行き、割高な物件を買わされてしまったという事例があります。

不動産は高額な買い物です。

不動産屋の言いなりになるまま物件を購入するのではなく、自身でもある程度勉強し、自分なりの基準をもって物件を選べるようにしておきましょう。

無計画に購入すると、不動産の購入に資金を多く使ってしまい、相続税の納税資金となる現預金が少なくなって相続後に相続人が苦労するかもしれません。

相続後に不動産を売るにしても、市場価値に対して割高の物件は売れないので、結局値を下げて売ることになります。

【注意】

後日、税理士に相談してみたら、そもそも不動産の購入などしなくても、基礎控除など既存の税制優遇措置を使えば相続税の支払いが不要だったという例も実際にあります。

素人考えで動く前に必ず専門家の意見を聞くようにしましょう。

相続税対策用のアパートが赤字経営で家族トラブルに…

先ほど紹介した通り、相続税対策の1つに「現金を不動産に換える」という方法があります。

実は、この方法を利用してアパート経営を始めたものの、経営に行き詰るケースは少なくありません。

よく「家賃収入は不労所得だ」などと言われますが、実際には物件管理や賃借人管理など大家としての仕事が多くあります。

費用を払って管理会社を付ければ負担を下げることもできますが、それでもまったくの素人が自分で賃貸経営を行うハードルは非常に高いでしょう。

昨今は満室経営できるのは稀で、空室リスクに悩むオーナーさんも多くいます。

赤字経営がもとで家庭内トラブルに発展してしまうと、せっかくの相続税対策も残念な結果になってしまいます。

養子を増やしたせいでトラブルに

相続税対策として「養子」を迎えた場合、その後の人間関係によっては思わしくない方向に進むこともあります。

たとえば、自分の実子の配偶者を養子にして基礎控除を増やし安心できたとしても、その後その養子との関係が悪くなるということは十分考えられます。

養子に迎えた者と実子が離婚するということもあるでしょう。

養子は離縁によって解消できますが、協議による離縁が実現できなければ調停や裁判ということになり、手間も時間も取られてしまいます。

また、相続人から見ると、養子を迎えられると推定相続人が増え、自らの相続分が減少する(=相続人一人あたりの取り分が減ってしまう)ことになります。

養子との関係性だけでなく、遺産の取り分を巡って実子とトラブルになる可能性にも注意が必要です。

相続トラブルは弁護士に相談

相続人の間で揉め事、トラブルが発生してしまうと、この間に入って揉め事の仲裁・解決ができるのは弁護士しかいません※。

※140万円を超えない事案では、一部司法書士も介入できますが、基本的には弁護士にお願いするのが無難です。

当事者間による話し合いでは解決できないとなった際は、弁護士への相談を検討してみてください。

当事者同士では感情が出てしまい冷静な話し合いができなくても、第三者的立場で弁護士が入ることでスムーズな事案処理が可能になります。

当法人は相続問題に明るい弁護士と提携しておりますので、相続の前後を問わず問題が起きた時にはぜひご連絡ください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

不動産を使った相続税対策では業者選びが重要

不動産を利用する相続税対策では、信用できる税理士や不動産業者を見つけるのが重要です。

不動産の利活用、売却については不動産業者に、相続税については税理士に相談してください。

両者ともに相続分野に詳しい方に相談すると話しがスムーズに進みます。

当法人は一般社団法人なので安心してご相談ください

当法人は営利を追求しない「一般社団法人」です。

営利を過度に追及する必要がないため、相続した大事な不動産を無理に売却させるようなことは行いません。

当法人は不動産が関係する相続事案において、ご相談者様が抱える課題や問題の解決を支援するために設立された機関です。

すでに他の不動産業者に相談していて、「対応に不信感がある」、「セカンドオピニオンを聞きたい※」などの場合もお気軽にご連絡くださいませ。

※当法人では不動産が含まれる相続に関する案件のみ相談を受け付けております

まとめ:不動産を使った相続税対策は実行前の下調べが重要!

不動産相続時の相続税対策はいくつかありますが、これが税務署に有効と認められるかどうかはケースバイケースとなりますので、事前の精査が必要です。

特別な相続税対策を取らなくても、用意された各種控除を使えば十分な対策になることもありますので、まずは専門家のアドバイスを受けるようにしてください。

当法人は相続不動産に特化して支援業務を行っており、これまで多くの解決実績がございます。

必要に応じて提携する弁護士や税理士と連携し課題解決にあたりますので、不動産の売却や相続税対策に関する疑問がございましたら、お気軽にお電話ください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。