相続税の支払いが必要なケースでは、相続人の予想を超える高額の税金が発生するケースがあります。

「遺産を引き継ぎたいものの相続税を支払うための資金を確保できない!」このようなときはどうすればいいのでしょうか。

本記事では相続税が支払えない場合の対処法を解説しています。

各対処法のメリット・デメリットを知り、もっとも負担の少ない方法を選んでください。

当法人では、遺産に不動産が含まれる場合は、不動産を売却して納税資金を確保する方法をおすすめしています。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

【目次(タップで移動できます)】

・相続税が払えないときの対処法

・相続した不動産を売却して相続税を払う方法

・相続税を抑えるには?

・相続税が支払えないとどうなる?

相続財産に不動産が含まれている場合は相続税を払える可能性があります!

相続税については、納税資金の確保が難しくなるケースをあらかじめ想定し、税法上で納税の代替策が用意されています。

しかし、この代替策の利用はハードルが高く、利用できるケースは多くありません。

仮に利用できたとしても、利子税(=利息)がかかるためデメリットも多いです。

遺産に不動産が含まれている場合は「不動産の売却」によって納税資金を確保するのが一般的です。

相続不動産の売却が納税資金の確保に適している理由

不動産売却には細かい条件等はなく、買い手が見つかればすぐに売却でき、現金を確保できます。

また、売却にともなうデメリットもほぼありません。

なるべく希望通りの金額で不動産を売却するためにも、売却に向けてぜひ早めに動き出してください。

当法人は相続不動産に特化した団体です。

相続不動産の売却から税金の相談、各種手続き、登記や法律に関するご相談までワンストップで対応可能です。

各種専門家、専門機関と提携しておりますので、ご相談者様は相談内容によって窓口を変える必要はありません。

当法人の相続コーディネーターが丁寧にお話を伺い、必要な手配をいたします!

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続税が払えないときの対処法

相続税は原則として支払期限までに現金で一括納付しなければいけません。

もし何かしらの事情があり、納税資金を用意できない場合は、以下のような対応策の利用を検討してください。

延納(分割払い)

延納とは、納税を分割払いにして支払い期限を延ばしてもらう方法(最長20年)です。

利用には、相続税の申告期限内に税務署に対して申請手続きを取る必要があります。

ただし、申請したとしても必ず認めてもらえるわけではありません。

細かい要件をクリアし、税務署長の許可を受けなければ利用できません。

延納が認められる4条件

▼延納が認められる条件

1.相続税額が10万円を超えること

2.金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内の延納であること

3.延納税額および利子税の額に相当する担保を提供すること※

4.本来の相続税の申告期限までに、延納申請書に担保提供関係書類を添付して税務署長に提出すること

※延納税額が100万円以下で、かつ、延納期間が3年以下である場合には担保を提供する必要はありません

延納はあくまで例外的な代替策です。

よって、税務署の許可が必要なうえに、一部では担保が必要なケースもあります。

延納のメリット

延納は納税を「分割払い」にできる点がメリットです。

延納できる期間は相続財産の種類や構成割合に応じて、10年~最長20年と異なります。

遺産に占める不動産の割合が50%未満の場合は、5年までしか延納を認めてもらえません。

※詳しい延納期間については税理士にお尋ねください。

【ポイント】

ほかにも、延納なら納税できないことを理由に「相続放棄をしないでいい」点もメリットです。

相続放棄をするとプラスの財産もいっさい引き継げなくなってしまいます。

延納のデメリット

延納は本来の締め切りを伸ばす制度であるため「利子税」がかかってしまいます。

これは一般の借金でいうところの「利息」のようなもので、延納を選ぶと本来の納税額よりもトータルの支払い額は高くなってしまいます。

ただし、利子税については繰り上げ返納(納税)することで減らすことができます。

【注意】

ほかにも延納の利用には一部を除き「担保の提供」が必要です。

国債や土地など国が定めた担保を提供できなければ利用できません。

物納

物納は現金の代わりに指定された物で相続税を納める制度です。

これを聞くと「いい制度じゃないか」と思うかもしれませんが、実際には利用のハードルが延納以上に高く、デメリットも多いため実務上はあまり利用されません。

まずは延納を先に検討し、延納によっても納税ができないときに限って物納の利用が認められます(利用には税務署の事前の許可が必要です)。

物納が認められる3条件

▼物納が認められる条件

1.延納によっても金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額を限度としていること

2.相続税の納期限までに、物納申請書に物納手続関係書類を添付して税務署長に提出すること

3.物納が認められる財産であること

物納は国民側から見れば便利な側面もありますが、国側から見れば不利な制度です。

国としては利用しやすい金銭が一番ありがたく、換金に手間のかかる物納は嫌がられるからです。

そのため、物納できる財産は何でも良いわけではなく、かなり細かく制限されています。

物納できる財産

物納に利用できる財産には決まりがあり、種類や優先順位が決められています。

近年このルールに改正があり、さらに細かく分類されたのでより物納制度が使いにくくなってしまいました。

第一順位~第三順位まで指定があり、優先度の高い財産から順に物納に充てていきます。

第一順位

①不動産、船舶、国債証券、地方債証券、上場株式等

②不動産及び上場株式のうち物納劣後財産に該当するもの

第一順位の枠内で最優先されるのが上記①の財産です。

上場株式については短期社債など一部該当しないものもあります。

①の財産が無い場合のみ②が検討できます。

第二順位

③非上場株式等

④非上場株式のうち物納劣後財産に該当するもの

以前は株式等は第二順位でしたが、今は上場されたものが第一順位となり、非上場の株式等だけが第二順位となっています。

第三順位

⑤動産

第三順位には小項目の順位はなく動産のみの設定となります。

国にとって利用勝手の悪い財産は後順位となり、必ずしも相続人側が差し出したい財産が物納に利用できるわけではないことに留意しましょう。

物納のメリット

物納は法律上の代物弁済という扱いになり、本来であれば譲渡所得税の課税対象になりますが、租税特別措置法第40条の3により非課税となります。

もし運よく希望する財産が物納に使用できれば、物納許可限度額の範囲内で譲渡所得税がかからない恩恵を受けられます。

※しかし基本的に物納のメリットは少なく、できるだけ利用は避けたいところです。

物納のデメリット

物納のデメリットは大きく、一般的によほどのことがなければ利用されません。

まずは、税務署長により厳しい審査があります。

無事に審査に通ったとしても、物納として差し出す財産は相続人には選べず、法律で決められた優先順位に従って渡していきます。

不動産は第一順の財産に位置付けられ、結局は大切な不動産を納税のために手放す可能性が非常に高いです。

【注意】

物納の利用でも利子が発生する可能性があります。

納期期限の翌日から国側への所有権移転手続きが完了する日までの期間は利子税がかかります。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

金融機関から借り入れる

前章では、「延納」や「物納」といった法律で用意された相続税の納税代替策を紹介しました。

そうした法律上の制度のほかに、「民間の金融機関から納税資金を借り入れる方法」もあります。

物納制度利用にかかる手間等を考えれば、民間からの借り入れの方がシンプルで利用しやすいかもしれません。

借入のメリット

ケースにもよりますが、物納のデメリットでみた利子税よりも借り入れにかかる利子の方が安くなることもあります。

金利の高いノンバンクを避けて、銀行などの金利の低い金融機関を利用できればよりお得になるでしょう。

借入のデメリット

貸し付け前には、金融機関による審査があります。

審査に通らなければ、当然ですが借り入れはできません。

また、金融機関の審査は一定の時間がかかるため、納税までに契約を完了させられる保証もありません。

相続放棄

相続税の支払いができない場合、「相続放棄」をするのもひとつの手段です。

相続放棄をすればすべての財産を引き継がないことになるので、当然相続税も発生しません。

しかし、たいていの相続ではプラスの財産がそれなりにあり、相続放棄をするのを躊躇する方も多いでしょう。

まずは安易に相続放棄を考えず、税理士に相談し「正しい納税額」や「相続すべきかどうか」を判断してもらうことをおすすめします。

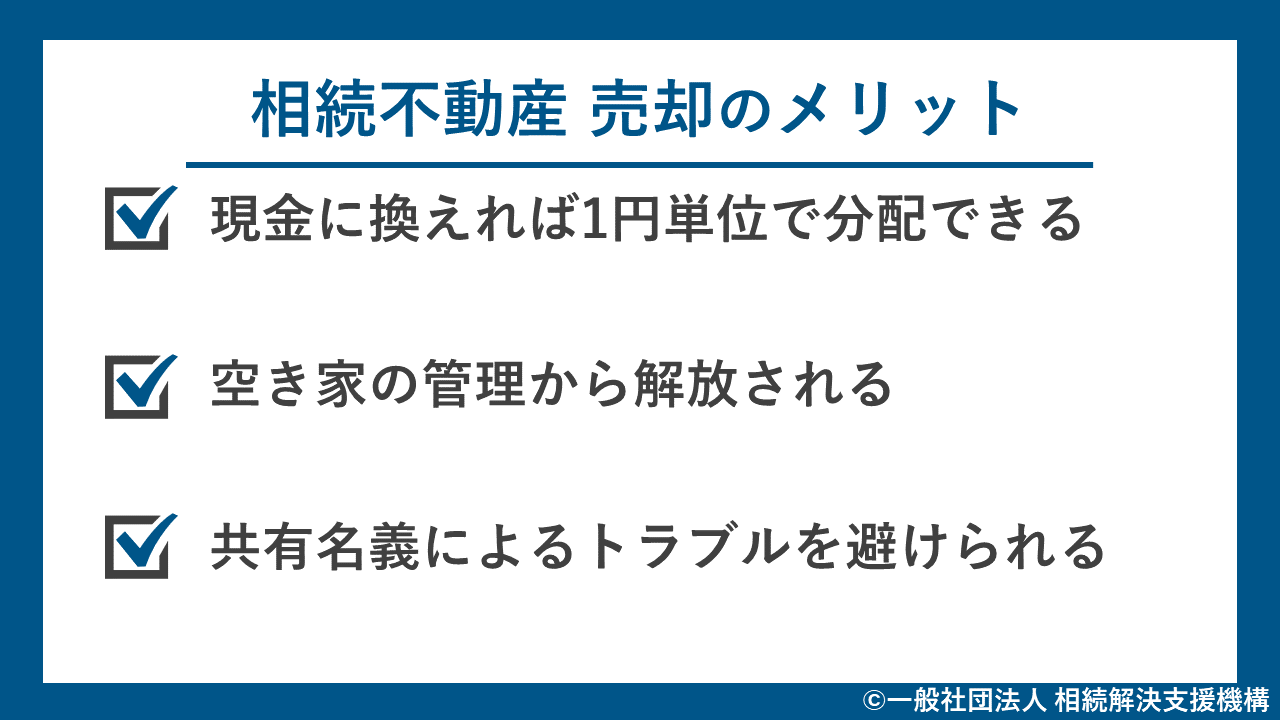

不動産の売却←デメリットほぼなし・おすすめ

これまで見てきた代替策は利用に大きなハードルがあったり、デメリットがあるなどで利用しにくいものでした。

金融機関からの借り入れは利用しやすいものの、これは借金で利子も発生します。

もし遺産に不動産が含まれている場合は、ここまでで解説してきた方法ではなく「不動産の売却」で納税資金を作成するといいでしょう。

借入や延納と異なり利子は発生せず、借入時に必要な審査等もありません。

デメリットもほとんどないので、遺産に不動産が含まれるケースでは最初に検討すべき対処法です。

不動産の売却のデメリット

相続税の手続期限は、相続発生から10ヶ月以内と決められており、それまでに納税手段を確保しなければなりません。

不動産を売却して納税資金を作る場合、この10ヶ月で買い手探しから売買契約までを完結させる必要があります。

一般的に不動産の買い手探しには3ヶ月から半年程度の時間が必要です。

相続税の計算をして納税資金の確保が難しいことがわかったら、すぐに不動産業者に相談して売却の準備をしましょう。

【ポイント】

不動産の売却でかかる経費も計算し、売却でどれくらいの現金を手にすることができるのか確認しておくことが大切です。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続税が払えないときは不動産(土地・建物)を売却するのが一般的

相続税の納税資金が確報できそうにないときは、まず「不動産の換価処分」を検討しましょう。

不動産の換価処分とは、「不動産の売却」のことです。

不動産を売却すれば、住宅や土地は現金に換わり、相続税の納税で役に立ちます。

また、不動産の現金化は遺産分割でも、1円単位で遺産を分割できるとして大きなメリットがあります。

ほかの案と異なり、大きなハードルやデメリットがなく、相続放棄を検討する必要もないので利用しやすい方法です。

実家を売却しても住み続けられる方法あります(リースバック)

相続税の支払いのために不動産を売りたくても、自宅に引き続き住みたい希望があるなどの理由で手放せないケースもあるでしょう。

その場合は「リースバック」の利用を検討してみてください。

リースバックとは、不動産を売却し所有権を買い手に移したうえで、以後は買い手に家賃を払って使用を続ける方法です。

賃貸で今までの住宅に住み続ける制度です。

リースバックは通常の売却と違うため、どうしても買い手探しが難しくなります。

利用を検討している場合は、専門的なノウハウをもった不動産業者に相談してください。

当法人はこれまで数多くの不動産取引をまとめてきた実績があり、リースバックの取り扱いも得意としています!

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続税を抑えるには?

引き継いだ財産の内容によって、相続税はかなり高額になることがあります。

相続税の計算ルールは複雑で、有利なルールの適用を取りこぼしてしまうとそれだけ税額が高くなってしまいます。

ここでは相続税をできるだけ抑えるための基本的な考えについて見ていきます。

【ポイント】

素人では相続税額を抑えつつ正しく申告することは非常に難しいです。

実務は相続税に強い税理士に一任するといいでしょう。

まず相続税には非課税枠があります

相続税の計算ルール上、相続財産に含めなくても良い一定の財産(非課税財産)があります。

たとえば、生命保険には「500万円×法定相続人の数」までの非課税枠があります。

その他にも一定の弔慰金や墓地、仏具、香典なども非課税財産となるので相続財産に含めなくてOKです。

また、被相続人の債務を相続したり葬儀費用を負担した場合には、相続財産の価額から相当の額を控除することができます(=債務控除)。

こうしたルールについては、ぜひ知っておきましょう。

【注意】相続不動産の購入額がわからないと税金が高くなります!

相続不動産の売却では「取得費」が納税額を決める重要な項目です。

取得費とはその不動産を購入した時にかかった費用(経費)のことで、売却の際には不動産の譲渡所得から取得費を控除して譲渡所得の計算をします。

つまり取得費に計上できる金額が大きくなると、それだけ譲渡所得税額を減らせるということです。

▼おもな取得費

・土地建物の購入代金

・仲介不動産業者に支払った手数料

・契約書に貼付した印紙税

・測量費

・登録免許税

・不動産取得税 など

問題は相続の場合、相続する不動産の取得費がわかる資料が見つからないケースが多いということです。

取得費を証明できる資料がないと概算取得費として「譲渡収入金額×5%」を取得費にするというルールが適用されてしまいます。

これは通称「5%ルール」と呼ばれており、このルールで取得費を計算すると基本的には実際の取得費よりもかなり安く算出されてしまい不利になります。

相続人は可能な限り多くの取得費資料を集める努力をしましょう。

【注意】

例外的に、昭和20年~30年代に購入した土地などは、物価差等の理由から5%ルールの方が有利なケースがあります(これは稀なケースです)。

詳しくは税理士にお尋ねください。

購入額がわからないと税金はこんなに高額に!

では「取得費が不明だとどれくらい損をするのか」、簡単な計算例をあげて見てみましょう。

不動産譲渡所得の計算では、取得費以外にも譲渡費用という経費項目も利用できますが、シンプルにするためにここでは考慮せず、経費項目は取得費だけで見ていきます。

たとえば、所有期間が5年を超える相続不動産(戸建て)が5,000万円で売れたとしましょう。

取得費がわからない場合は概算取得費として「5,000万円×5%=250万円」しか計上できません。

これにより課税価格は4,750万円となります。

上記は目安ではありますが、いくらなんでも「一般的な戸建ての取得費が250万円は安すぎる!」というのが一般的な感覚ではないでしょうか。

【ポイント】

不動産相続では、時間経過の問題から不動産購入時の資料を入手できないケースも多いです。

証明資料がなく困っている場合はぜひ当法人にご相談ください。

本当にピンチなときは当法人にご相談ください!

当法人では相続や不動産売却に精通した税理士と提携しております。

相続税に関するご相談はもちろん、不動産売却にかかる税金に関してもより有利な状況を作れるようにご相談頂けます。

当法人は相続税の納税資金確保のための不動産売却を数多く手掛けており、多くの経験とノウハウを有しております。

「相続税が払えない!」というピンチに陥ったときは、ぜひ相続税や相続不動産の扱いを得意とする当法人にご相談ください。

【ポイント】

当法人が窓口となって税理士、司法書士、不動産業者とやり取りし、相続問題についてワンストップで解決します。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続税が支払えないとどうなる?差押えや自己破産は本当?

相続税を支払えないと下記のようなペナルティが課せられます。

▼相続税が支払えないときのペナルティ

・延滞税

・過少申告加算税

・無申告加算税

・重加算税

こうしたペナルティを課しても納税がされない場合、最終的に相続人固有の財産が差押えの対象になります。

自宅などの不動産はもちろん、預貯金や一定の給料などの動産も差押えの対象になるので生活に大きな支障が出るでしょう。

【重要】相続税には連帯納付義務があります

なお、相続税に関しては「連帯納付義務」が課せられる点にご注意ください。

連帯納付義務とは、各相続人が他の相続人の相続税納税に関して連帯して義務を負うというものです。

たとえば、父が亡くなり長男と次男が相続人になるケースでは、仮に次男が相続税の支払いができない場合は長男が次男分の納税もしなければなりません。

連帯納付義務があることで、相続税を払えない相続人がいる場合は大きなトラブルになる恐れもあります。

【ポイント】

連帯納付義務は金額に上限があります。

上の例で長男が自分の分の相続税を支払っている場合、相続した遺産額から自身の納付済の相続税額を控除した金額が上限となり、それ以上の連帯納付義務は発生しません。

相続税を理由とした自己破産は意味がない?

ならば「自己破産をして責任から逃れよう」と考える人もいるかもしれませんが、これは意味を成しません。

自己破産をすると一般的な借金は全て帳消しにされますが、税金についてはルール上帳消しにできません。

仮に自己破産をしたとしても相続税の支払い義務は残ります。

さらに、税金の滞納分は相続の対象になるので、自身が死亡し相続が起きた際には相続人にその責任が引き継がれます。

次の世代まで呪いのように責任が付いてくるので、相続税の支払い義務から逃れることよりも税金をしっかり納めるように必要な手配をしましょう。

まとめ:不動産があれば売却して相続税に充てられます!1人で悩まずまずは相談を

相続税が支払えない場合、延納や物納といった制度が利用できる可能性がありますが、どちらも利用条件やデメリットから利用のハードルが高いです。

もし遺産に不動産が含まれる場合は、不動産を売却して納税資金を作る方法がデメリットも少なくおすすめです。

仮に不動産を売却してしまったとしても、条件があえば「リースバック」という方法が使え、引き続き相続した住宅に住むこともできます。

当法人は不動産相続に特化した集団です。

税理士や司法書士など各専門家と連携し必要な手続きをワンストップで処理できる体制を整えております。

相続税に不安があり、遺産に不動産が含まれる場合は当法人にお気軽にご相談ください。

■リースバックは専門業者に相談する方法があります:一般社団法人 住宅ローン問題解決支援機構

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

本記事の監修者

税理士・行政書士

税理士法人アップパートナーズ税理士・行政書士

豊福 陽子

福岡県北九州市出身・同志社大学法学部卒。平成26年税理士登録。税理士法人アップパートナーズ相続税担当。最近の趣味は娘とゴルフ。帰りが遅くても猫が出迎えてくれるのが最近の癒し。