税金逃れのニュースをテレビ等で見聞きすることがありますが、多くは法人に関するもので自分には関係ないと思う方がほとんどでしょう。

しかし、相続税に関しては20~30%とかなり高い確率で税務署による税務調査が行われ、その多くで「追徴課税」というペナルティが課されています。

相続税の算出は複雑なため、悪意がなくてもミスする可能性があり、誰しもが追徴課税のリスクを負っています。

本記事では、不動産相続を中心とした「税務調査」や「追徴課税」の実態や内容を解説していきます。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

【目次(タップで移動できます)】

・相続の申告を誤るとペナルティを受けるかも

・税務調査が入りやすいケース

・相続税法違反時のペナルティ

・税務調査の流れ

【注意】不動産相続の申告を誤るとペナルティを受けるかも

相続税の処理は、すべての遺産の相続税評価額を算出し、これをもとに相続税額を計算していきます。

相続税のルール把握、計算過程は複雑で、結果として税金計算でミスが生まれる可能性が高いです。

とくに不動産が複数含まれるケースで税務調査が入りやすいとされています。

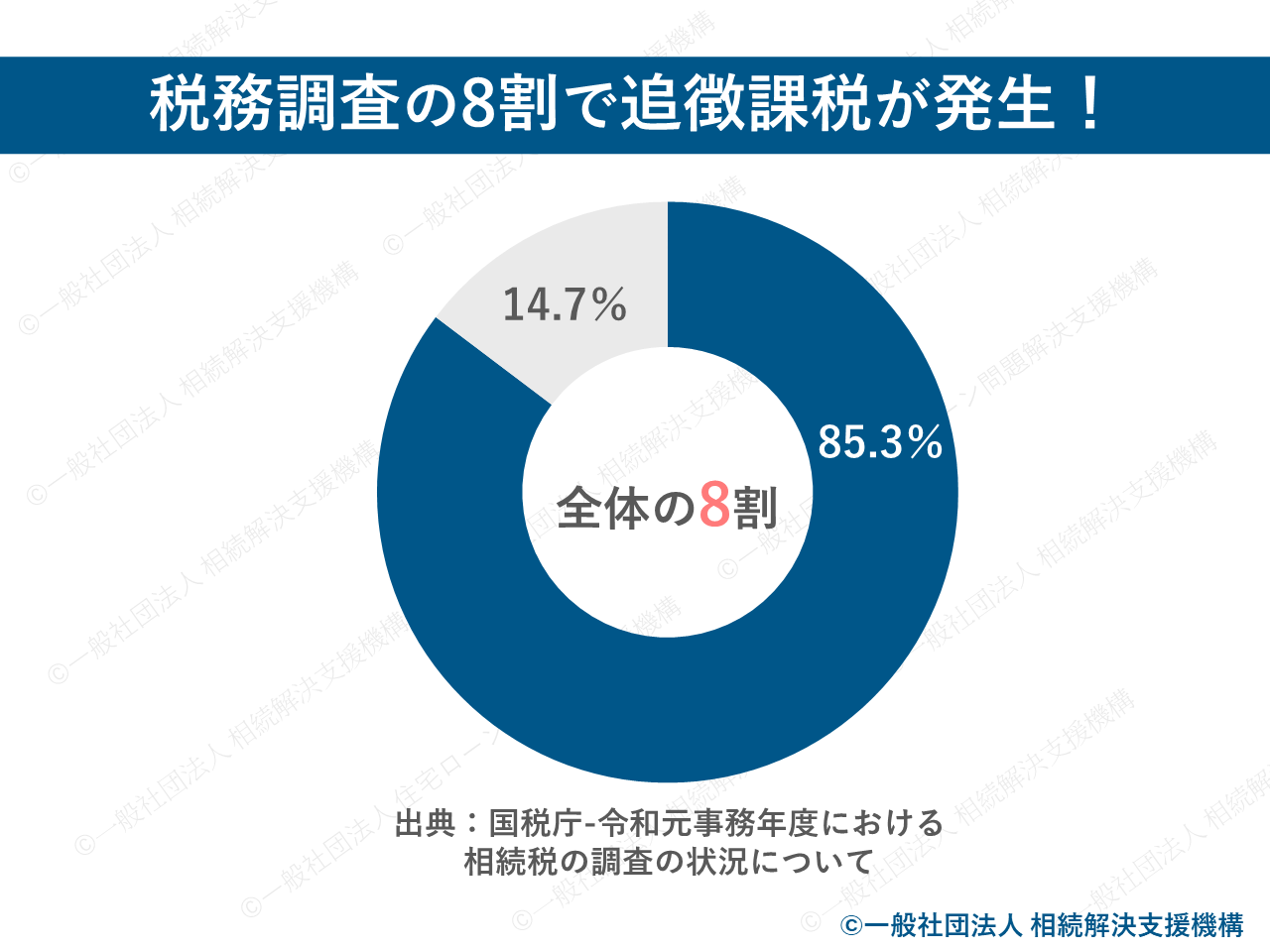

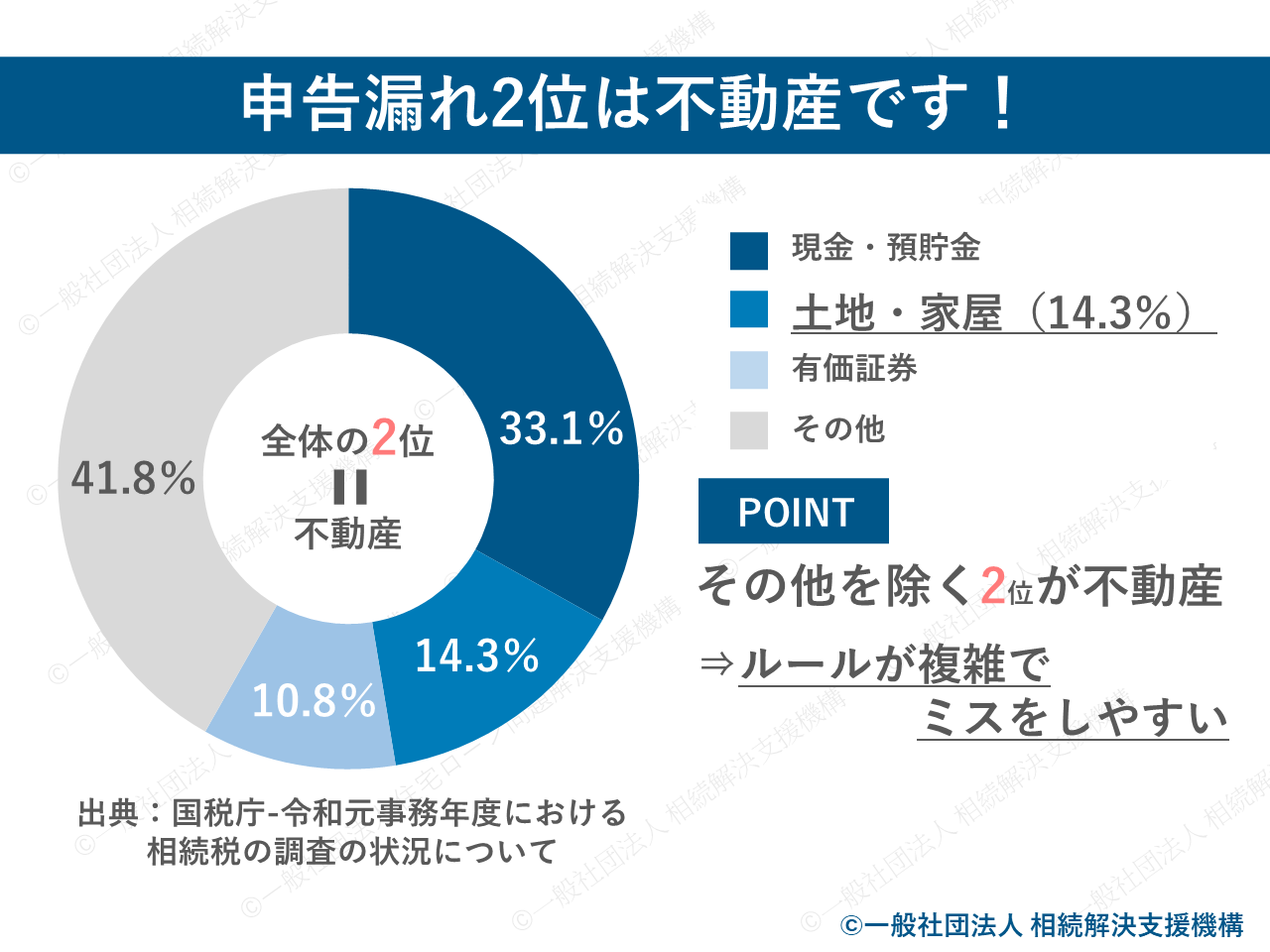

参考資料として、国税庁「令和元事務年度における相続税の調査の状況について」を見てみましょう。

この資料によると、相続税に関して行われた税務調査の件数は10,635件、そのうち申告漏れなどの違反があったのは9,072件となっています。

しかも、一度税務調査に入られるとそのうち8割以上のケースで追徴課税※が発生しています!

※税金の計算ミス等に対するペナルティとして支払うお金

▼税務調査と追徴課税(タップで拡大)

追徴課税の具体的な内容については、このあとの章で説明しますが、金額的にかなりの痛手となってしまいます。

追徴課税を防止するには、最初の相続税の申告時点で「正確な申告」を行う必要があります。

相続税の申告はプロに依頼しよう

相続の中でもとくに不動産を含む相続税の算出は非常に難しいです。

国が作成したルール自体が細かく、素人ではこのルールを調べるだけでも大変です。

このように、現実問題として、素人が相続税のルールを把握し正しい相続税額を算出するのはほぼ不可能だと言えます。

頑張って自分でやったとしても、結局はミスしてしまい、税務調査で追徴課税のペナルティを受けるかもしれません。

このような苦労とリスクを追う前に、相続税の申告等は税理士にお任せしましょう。

税理士は税の専門家ですから、適任の税理士にお願いすれば安全な税務処理ができます。

相続に強い税理士にお願いしよう

ただし税理士であればだれでも良いというわけではありません。

相続税はそれほど難しい分野で、同じ税理士でも相続税に詳しい税理士でないと正しい計算ができない可能性があります。

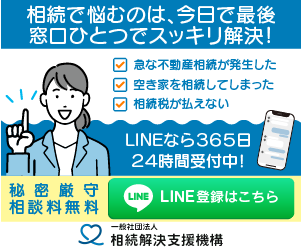

当法人は相続不動産全般に関する相談をお受けしており、不動産の処分手続きや登記、税金に関してもワンストップで対応が可能です。

税金に関しては相続税に強い税理士が対応致します。

自分で相続税に強い税理士を探すにも手間がかかりますが、当法人にご相談頂ければそのような手間も生じません。

「不動産を相続したけれど使い道はどうしよう?」「この不動産の相続税はいくらかかるの?」など不動産に関する相続のご相談はすべて当法人にお任せください。

税務署の税務調査とは?

相続税は、必要な税額を納税者(=相続人)が自分で計算し、申告と納税を行う「申告納税方式」がとられています。

国民全員がすべての税金の種類を網羅的に理解し、正しいルールに基づいて処理手続きができれば良いですが、そうはいきません。

素人のことですのでミスが生じる可能性がありますし、中には悪意を持って税金逃れを考える人もいるかもしれません。

悪意に関係なく、こういったミスを調べて、正しい金額を納税してもらうのが「税務調査」です。

とくに相続税は複雑で不備が出やすい内容として、税務調査が入りやすいと言われており、相続全体の20~30%の確率で税務調査が発生します。

納税額に誤りがあるとどうなるの?

税務調査によってミスが見つけられると、その部分は修正され、正しい税額を収めることになります。

さらに、不注意や故意によって必要な納税を怠ったことに対するペナルティも課される可能性があります。

税務署の調査はごまかせない

よく「財産隠しや税金逃れは税務署に必ずバレる」と言われますが、このように「必ず」と言い切れるのには理由があります。

国税庁は「KSK」と呼ばれるシステムを運用しており、これによって国民一人一人の収入や財産の状況を把握しています。

KSKは「国税総合管理」をローマ表記で表したもので、国税庁や各地の税務署の職員が使用できる権限を有します。

KSKでは国民の納税情報や保有する財産の種類、価額などを把握できるようになっています。

当局はこのシステムで納税者の資産状況を把握しているため、相続税の申告の内容によっては「意図的に財産を隠しているのではないか?」とわかるわけです。

国民側は資産状況が把握されているため、申告のごまかしは利きません。

不動産の税務調査

税務署は強力かつ広範囲な調査権限をもっており、行政の関係機関から自動的に情報が集まるような仕組みを持っています。

相続に関しては、死亡時に死亡届が出された時点で、死亡した人が所有する不動産の固定資産税などの情報が税務署に伝わるようになっています。

税務署はこれらの情報をもとに、今回の相続では相続税がどれくらいかかるかを推測できる仕組みです。

不動産に関しては、相続不動産の名義変更でも法務局から税務署に相続情報が伝わるようになっています。

税務署の目はごまかせない!

「相続人が実際に申告した相続税額」と「税務署側で予測した相続税額」は提出された確定申告書を見れば簡単に比較できます。

税務署が「これくらいの相続税の申告があるだろう」と予測しているところへ、それよりも少ない額の申告がなされれば税務署はどう思うでしょうか。

当然、予想と実際の申告の乖離が大きいところに税務調査を入れるはずです。

税務署はこのような仕組みで税務調査を運用しています。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

税務調査が入りやすいとされるケース

相続税の申告で税務調査が行われやすいケースにはいくつかの特徴があります。

▼税務調査が入りやすいケース

・富裕層(2億円以上の相続)

・海外資産あり

・申告がない

富裕層の相続

富裕層は多くの財産を有していることから、悪意はなくても相続財産の把握に漏れが生じやすくなります。

相続税は保有資産の額が大きいほどに税額も大きくなるので、税務調査による是正効果が大きくなることから税務調査で狙われやすいです。

具体的には相続財産の価格が2億円を超えるケースでは、税務調査が入りやすいとされています。

海外に資産を有している

富裕層は海外に資産を保有する人も多いです。

近年、海外に資産を移転して財産隠しをする傾向が強まったことから、海外に資産がある相続での税務調査が強化されているといわれています。

申告がない

相続税は金額によっては申告不要です。

これ自体はなんら違法性は適切な処理ですが、税務署が把握している生前の被相続人の財産額と照らし合わせて無申告がおかしいときは高確率で調査が実施されます。

税務署は多くのデータをもっており、それらのデータから申告がないことに妥当性があるかを判断できます。

こんな財産がある相続では申告漏れが起こりやすい!

国税庁が発表している統計によると、申告漏れが特に多いのが「現預金33.1%」で、「その他」を除くと次に多いのが「土地・家屋14.3%」となっています。

▼申告漏れの内訳(タップで拡大)

有価証券類よりも土地・家屋の申告漏れケースの方が多いというのは意外だなと感じた方も多いかもしれませんね。

「税務署は不動産の申告漏れを特に気にしている」と意識して、相続税の申告は丁寧に行いましょう。

■引用:国税庁「令和元事務年度における相続税の調査の状況について」

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続税法違反時のペナルティについて

相続税に関する違反があった場合のペナルティについて確認していきます。

実は、相続税法違反には刑事罰が用意されていています。

10年以下の懲役または1,000万円以下の罰金、さらに併科もありえる非常に重い罰則が用意されています。

ただし、実際の運用ではかなり悪質で重大な違反でなければ刑事罰は適用されないため安心してください。

多くのケースでは「追徴課税(=金銭的なペナルティ)」が適用され、本来の税金に上乗せした金額を支払払わせるのが一般的です。

無申告加算税

本来必要なのに相続税の申告手続きをしなかった場合に加算され、本来納めるべき税額に原則として5%~20%の割合で加算されます。

ただし、短期間に違反を繰り返したような場合には25%、あるいは30%となることがあります。

過少申告加算税

本来納めるべき金額よりも少なく見積もって申告、納税をした場合に適用のあるペナルティです。

ペナルティとして納めるべき税額に対し5%~15%の金額が加算されます。

重加算税

仮装や隠ぺいなどによって税務署を欺くような悪質性のある事案に対しては、上記の無申告加算税や過少申告加算税に代えて重加算税が課されます。

▼重加算税

・過少申告加算税に代えて課される場合:原則35%

・無申告加算税に代えて課される場合:原則40%

上記の通り、かなり大きな金額の加算が行われます。

延滞税

延滞税は民間の借金の利息のようなもので、税金を納めるべき本来の期日から実際に納税がなされるまでの間に一定割合で加算されます。

▼延滞税(原則)

・納期限の翌日から2か月を経過する日まで:原則年7.3%

・納期限の翌日から2か月を経過した日以後:原則年14.6%

ただし、民間の金利状況を踏まえた調整が入る仕組みになっており、割合はその年によって変化します。

実際の延滞税は、現在の低金利時代を反映して上記の数字よりは緩和されていますが、難しい部分ですので詳しくは税理士にご確認ください。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

税務調査とは具体的に何をするの?

では仮に税務調査に入られた場合、どのようなことを行うのでしょうか。

あまり考えたくはないと思いますが、もし調査が行われた場合の流れ等は念のため知っておきましょう。

税務調査委の流れ

通常、税務署の職員は二人組で行動し、1日~2日程度の期日をとって調査に訪れます。

調査に指定する場所は通常被相続人の生前の自宅です(=故人の生前の生活が残っており財産の把握がしやすいから)。

税務調査は相続人の立会いの下で進められますが、できるだけ多くの情報を得るために相続人全員が立ち会うように求められます。

相続人の代表者は各相続人に連絡し、立ち会ってもらうように依頼しましょう。

調査官は相続税の申告書から得られるデータをもとに、実際の財産と相違ないか確認するために不動産の権利書や預金通帳などをチェックします。

税務調査では職員が家財等を確認します

金庫やタンスの中を見せて欲しいと言われることもあります。

心理的に見せたくない場所ではありますが、基本的には要求される場所はすべて見せた方が無難です。

理由を付けて断ることもできなくはありませんが、不審に思われて心証を悪くすると調査の結果が悪い方に向く可能性もあります。

確認されそうな場所は調査日の前に整理しておくといいでしょう。

税務調査時の心構え

相続人に対してはヒアリングも行われます。

たとえば被相続人の趣味の話などから、その趣味にかかる財産の存在を予想し詳しい財産調査に繋げていく流れです。

何の気なしにした世間話から未申告の財産が見つかったという事例もあります。

仮に話の途中で「あっ!」と申告漏れに気付いたとしても、意図的に嘘をつくこと避けましょう。

もし、不安なことがあった際は税理士に対応方法を相談することをおすすめします。

原則、日程の事前通知あり

悪質な脱税事件でなければ、税務調査前には事前に税務署から日程調整の連絡が入ります。

調査官から示された時期だと都合が悪い場合は、おおむね1ヶ月程度の範囲なら調整してもらえますので都合の良い日時を指定してください。

税務調査が行われる時期はケースごとに異なりますが、一般的には被相続人が亡くなってすぐに行われることはありません。

三回忌が済んだ頃の調査が多いと言われています。

三回忌が済んだ頃となると、相続税の申告から1年以上の間が開くことになりますので、申告に使用した書類等はなくさずに保管するようにしてください。

【ポイント】

相続税の申告が済んだらすべて終了と考えず、「税務調査があるかもしれない」と頭の片隅に入れておくといざというときも安心です。

税理士に立ち会ってもらうこともできます

税務調査に相続人だけで対応することに心配があれば、税理士に立ち合いをお願いすることもできます。

同席に関しては、税理士資格があるだけでは同席してもらってもお願いできることが限られるため、税務代理権限をもつ税理士に立ち合いをお願いするのがベストです。

一般的に相続税の申告手続きを任せられる税理士なら、税務代理権限も保有しています。

税務代理権限のある税理士なら、相続人が立ち会わずに対応を丸投げすることもできます。

知識のない相続人が下手に対応して調査官の心証を悪くするよりも、プロの税理士に対応を任せる方が安心です。

まとめ:相続税の申告と税務調査は税理士に依頼しよう

税務署は国民の資産状況を把握しており、必要に応じて相続税の処理に不備がないかを調べられます。

調査に入られると、多くの場合は追徴課税が発生し相続人の税負担が増します。

税務調査自体を避けるには、申告手続きをプロ(=税理士)に任せるのがおすすめです。

税理士に申告をお願いすれば申告ミスをなくせ、仮に税務調査に入られても税務署対応をしてくれ不利な状況に陥ることはないでしょう。

当法人は相続不動産全般の問題に対応しており、相続税に精通した税理士と連携しております。

不動産関係の相続のお悩みがございましたら、お気軽にご相談くださいませ。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。